Standard Poors 500 neboli S&P 500 je jedním z nejdůležitějších indexů, které sledují výkonnost amerického akciového trhu. Od svého vzniku prošel index mnoha vzestupy a pády, které odrážely ekonomické a geopolitické události.

Standard Poors 500 neboli S&P 500 je jedním z nejdůležitějších indexů, které sledují výkonnost amerického akciového trhu. Od svého vzniku prošel index mnoha vzestupy a pády, které odrážely ekonomické a geopolitické události.

Společnost Standard Statistics Company (předchůdce Standard & Poor's) spustila akciový index již v roce 1923. S&P 500 byl však oficiálně představen až v roce 1957. Od tohoto data index také zahrnuje 500 největších společností kótovaných na Wall Street.

.png)

Historický graf S&P 500 1923 - 2017

Historie

- 1923: S&P 500 byl založen a jeho hodnota v té době byla výrazně nižší než dnes

- Velká hospodářská krize (1929-1939): Index zažil dramatický pokles, který odrážel ekonomickou tíseň té doby

- Po druhé světové válce: Ekonomika začala znovu růst, což se odrazilo i na hodnotě indexu

- Dot-com bublina (1999-2000): Prudký růst a následný pád technologických akcií ovlivnil S&P 500

- Finanční krize (2008): Index opět výrazně poklesl, což reflektovalo celosvětový ekonomický pokles

Aktuální situace

K 12. červnu 2024 dosáhl S&P 500 hodnoty 5,421.03. Tento růst byl částečně poháněn technologickými inovacemi a optimistickými vyhlídkami na budoucí ekonomický růst, navzdory obavám z vysokých ocenění.

ETF a investiční strategie

ETF, konkrétně Vanguard S&P 500 ETF, je populární volbou pro investory, kteří chtějí sledovat výkonnost S&P 500. Navzdory tomu, že Shillerův poměr P/E dosahuje hodnoty 34,7 (výrazně nad historickým průměrem 20,3), investoři by mohli zvážit pokračování svých investic do tohoto ETF. Historie ukazuje, že investice do indexu S&P 500 i na jeho historických maximech se často vyplatila.

Budoucí výhled

Technologický pokrok, zejména v oblasti umělé inteligence, autonomních vozidel a automatizace, může přinést hluboké změny v ekonomice a na trzích. Firmy jako Nvidia, které jsou v čele těchto změn, zaznamenaly výrazný růst, což naznačuje, že technologické inovace budou i nadále klíčovým faktorem pro budoucí růst S&P 500.

Investování v současné době představuje jak výzvy, tak příležitosti. Historické trendy poskytují cenné poznatky, ale současné technologické změny vyžadují nový přístup k investičním strategiím. ETF Vanguard S&P 500 se jeví jako atraktivní volba pro dlouhodobé investory, kteří chtějí využít potenciálu amerického akciového trhu i přes jeho aktuální vysoká ocenění. V průměru dosáhne index S&P 500 svého vrcholu přibližně 8 až 10 krát za rok. Tento počet se může lišit v závislosti na aktuálních tržních podmínkách, ekonomické situaci a dalších faktorech, které ovlivňují výkonnost trhu. Statistiky jsou založeny na historických datech a mohou se v různých obdobích výrazně lišit.

ETF na S&P 500 je velmi oblíbené z několika důvodů:

- Diverzifikace - Investování do ETF na S&P 500 umožňuje investorům získat expozici vůči 500 největším americkým společnostem. Tím se snižuje riziko spojené s investováním do jednotlivých akcií, protože ztráty v jedné společnosti mohou být kompenzovány zisky v jiné.

- Nízké náklady - ETF na S&P 500, jako je SPDR S&P 500 ETF (SPY), mají obvykle velmi nízké nákladové poměry. Například SPY má nákladový poměr přibližně 0,09 %, což je mnohem nižší než u aktivně spravovaných fondů.

- Likvidita - Díky obrovskému objemu obchodů je ETF na S&P 500 velmi likvidní. To znamená, že investoři mohou snadno nakupovat a prodávat akcie fondu bez větších problémů a s minimálními náklady na obchodování.

- Výkonnost - Historicky S&P 500 poskytuje solidní výnosy. Investoři, kteří nakoupili a drželi ETF na S&P 500 dlouhodobě, často zaznamenali významné zhodnocení svého kapitálu.

- Transparentnost - ETF na S&P 500 přesně sleduje index, což znamená, že investoři mohou snadno vidět, jaké společnosti jsou ve fondu zastoupeny a jak se vyvíjí jejich výkonnost.

- Dividendový výnos - Mnoho ETF na S&P 500, včetně SPY, vyplácí dividendy. Tyto dividendy mohou být reinvestovány nebo vypláceny investorům, což přispívá k celkovému výnosu z investice.

- Snadný přístup - ETF na S&P 500 je snadno dostupný prostřednictvím běžných investičních účtů a obchodních platforem. To dělá investování do tohoto ETF velmi přístupným pro širokou veřejnost.

- Dlouhodobá stabilita - Index S&P 500 je považován za barometr americké ekonomiky a jeho dlouhodobá stabilita a růst přitahují investory, kteří hledají bezpečné a stabilní investiční nástroje.

Nejstarším ETF na S&P 500 je SPDR S&P 500 ETF Trust (SPY). Tento fond byl spuštěn v roce 1993 a je největším fondem obchodovaným na burze podle čistých aktiv v USA. Nabízí spolehlivost a vynikající likviditu.

Klíčové informace o SPDR S&P 500 ETF Trust (SPY):

- Čistá aktiva: 537, 8 miliard USD

- Výdajový poměr: 0,095%

- Dividendový výnos: 1,27%

K 14. červnu 2024 jsou největšími firmami v indexu S&P 500 (podle tržní kapitalizace) následující společnosti. Tyto firmy spolu tvoří významnou část celkové hodnoty indexu. Zde jsou největší firmy a jejich přibližný podíl na indexu:

- Apple Inc. (AAPL) - Přibližný podíl 7,1%

- Microsoft Corporation (MSFT) - Přibližný podíl 6,9%

- Amazon.com, Inc. (AMZN) - Přibližný podíl 3,5%

- Alphabet Inc. (GOOGLE) - Přibližný podíl 3,2%

- NVIDIA Corporation (NVDA) - Přibližný podíl 2,8%

- Berkshire Hathaway Inc. (BRK.B) - Přibližný podíl 1,6%

- Tesla, Inc. (TSLA) - Přibližný podíl 1,8%

- Meta Platforms, Inc. (META) - Přibližný podíl 1,5%

- UnitedHealth Group Incorporated (UNH) - Přibližný podíl 1,2%

- Johnson & Johnson (JNJ) - Přibližný podíl 1,1%

Těchto deset společností spolu tvoří přibližně 29.7% celkové hodnoty indexu S&P 500. Podíl jednotlivých firem se může měnit v závislosti na změnách tržní kapitalizace a cen akcií.

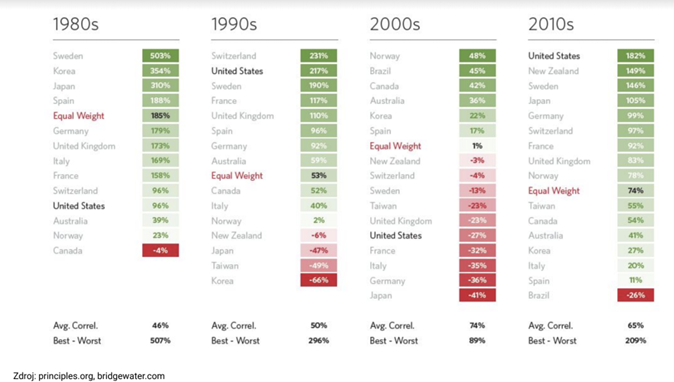

Níže na obrázku je vidno, že každé desetiletí je vítězem jiná velmoc. Lidé mají krátkou paměť a proto nyní sází tolik na Ameriku, protože z krátkodobé historie je vítězem. Sázet však na jeden stát i následující dekády nemusí být nejlepší řešení. Máme zde sice globalizaci, takže většina z firem v S&P stejně působí celosvětově. Pokud nám však jde opravdu o ochranu bohatství, tak je pro nás maximální diverzifikace napříč odvětvími i teritoriálně prioritou a nesázíme proto jen na Severní Ameriku.

.png)